Trascendencia de la estructura de capital dentro del sector manufacturero del Ecuador

Importance of the capital structure within the manufacturing sector of Ecuador

Jhon Carlos Salvatierra Tenezaca1, Jessica Gissella Nole Guerrero2, Ing. Carlos Soto Gonzalez3, Dr. Daniel Gutierrez Jaramillo4

1,2,3,4 - Universidad Técnica de Machala, Machala, Ecuador

1. https://orcid.org/0000-0001-9862-4396 / jsalvatierra_est@utmachala.edu.ec

2. https://orcid.org/0000-0001-5675-0191 / jnole_est@utmachala.edu.ec

3. https://orcid.org/0000-0001-5199-9246 / csoto@utmachala.edu.ec

4. https://orcid.org/0000-0001-9487-6342 / ngutierrez@utmachala.edu.ec

Recibido: 01/07/2022 Aceptado: 15/09/2022

Salvatierra Tenezaca, J. C., Nole Guerrero, J. G., Carlos Soto Gonzalez, C., & Gutiérrez Jaramillo, N. D. (2020). Trascendencia de la estructura de capital dentro del sector manufacturero del Ecuador. Revista Publicando, 9(36), 59-71. https://doi.org/10.51528/rp.vol9.id2346

Resumen

Palabras Clave: Manufactura, panel balanceado, estructura de capital.

Abstract

Manufacturing plays a vital role in the development of most countries, in some cases becoming the leading edge of different economic policies. The way in which this sector is financed affects its profitability. For this reason, the objective of this paper is to determine the incidence of the financial structure of manufacturing companies in Ecuador in the period from 2011 to 2021 through the application of balanced panel data, recreating fixed effects linear regression models by obtaining information from 1822 companies in the sector over a period of ten years. As the years pass by, it has been observed that the main objective about the significance of capital structure is the growth of companies. To increase share value, every company needs both tangible and intangible assets to carry out its activities and meet its goals. The importance of analyzing the capital structure in companies is to reduce and forecast relevant models that influence the decision to obtain an optimal capital structure, which allows an adequate use of the resources obtained. Currently, in the context of imperfect markets, this topic is still relevant and is one of the most studied topics in the area of corporate finance.

Keywords: Manufacturing, balanced panel, capital structure.

INTRODUCCIÓN

El sector de la industria se constituye como el eje central para el desarrollo económico y social de cualquier país, ya que cumple un rol muy importante en la innovación tecnológica, en la investigación y en el desarrollo de las actividades. El proceso de industrialización mundial pone en evidencia que América Latina y el Caribe no cuentan con capacidad competitiva industrial para hacer frente a otras regiones del mundo, como es el caso de los países de Asia del Este, perdiendo oportunidades para incrementar su presencia en las actuales tendencias industriales, para evitar esta premisa, requiere de financiamiento.

En el mundo financiero, la forma en que se financian las empresas se denomina estructura de capital. Este financiamiento puede ser a corto o a largo plazo. La combinación de ellos juega papel importante en la consecución de los objetivos, como es la maximización de la riqueza.

El estudio de la estructura de capital es uno de los temas más importantes dentro de las finanzas y uno de los más controversiales. Graham y Leary (2011) enfatizan dentro de su estudio que es un tópico importante en el caso de las empresas que pertenecen a los mercados emergentes, ya que el autor denota que en estas economías existen elevados costos financieros y su transparencia dentro de los procesos en la mayoría de los casos es un obstáculo.

Sobre la existencia de una estructura óptima de capital, se han desarrollado diversas teorías; una de ellas es la de Miller y Modigliani en 1958, sobre la existencia de mercados perfectos, que exponen que la estructura de capital que escoja la empresa sí maximiza el valor de la empresa, y por ende la riqueza de los accionistas. No obstante, en mercado imperfectos, dicha situación es otra.

El Ecuador está catalogado como un país en vías de desarrollo y una de las razones es el poco impulso que se ha dado a las ramas manufactureras. Por tal motivo son pocas las industrias que presentan grandes avances y su desempeño son realmente significativas para la economía, sin embargo, la mayoría aún carece de nuevos procesos e innovación. El proceso de industrialización se afianza en el Ecuador a partir de la exportación del petróleo en la década de 1970. Sin embargo, pese al crecimiento cuantitativo y la estructura general, la orientación productiva de la industria seguía girando en torno a sectores muy específicos como productos alimenticios, bebidas y tabaco. Tal situación ha conllevado a la búsqueda de financiamiento para poder cumplir con los requerimientos internacionales.

En esta investigación, la escogencia por parte de las empresas del sector manufacturero de Ecuador, entre la combinación de fuente de financiamiento a corto y a largo plazo, se logra una estructura financiera óptima en el momento en que se equilibren los beneficios obtenidos y los costos que implica el uso de la deuda. Ante lo expuesto, se formuló como objetivo, determinar la incidencia de la estructura financiera de las empresas manufactureras del Ecuador en el periodo comprendido entre el 2011 al 2021 mediante la aplicación de modelos de datos panel balanceado.

Revisión de literatura

La importancia de estudiar la estructura de capital en las empresas, conlleva a la formulación de modelos, que puedan condensar y predecir, los determinantes que influyan en la decisión de alcanzar una estructura de capital óptima, que permita un correcto empleo de los recursos que posea.

Fueron Modigliani y Miller (1958) quienes elaboraron los primeros fundamentos de la estructura de capital, al indicar que en un mercado perfecto, el valor de la empresa no tiene relación con la estructura de capital, y que los impuestos, el costo de capital, la asimetría de la información y los costos de bancarrota tampoco tienen afectación, sino que su valor esta dado por el de los activos que posea.

Empero, según afirman Gutiérrez, Morán y Posas (2018), las afirmaciones anteriores presentan asunciones de escenarios irreales. Para esto, en 2016, Serrasqueiro, Matias y Salsa determinaron que las ventajas fiscales obtenidas por el empleo de deuda agregaban valor sustancial a las empresas, conllevadas por el pago de impuestos. A partir de ahí surgió una voluminosa cantidad de teorías y modelos alternativos, tales que incluyeran las imperfecciones de mercado y permitieran a los directores corporativos tomar decisiones financieras sustentadas en una base objetiva y comprobada.

De tal manera, Gutiérrez et al. (2018); Franco, Martínez y Muñoz (2010); Fischer, Heinkel y Zechner (1989); Padilla, Rivera y Ospina (2015) afirman que existen dos teorías principales que buscan abordar el tema de la estructura de capital desde perspectivas distintas y predicciones diferentes. La primera es la Teoría del Equilibrio Estático (Trade-off Theory of Capital Structure), la cual hace énfasis en los impuestos, las dificultades financieras y el conflicto de intereses; y la segunda, la Teoría de la Jerarquía Financiera (Pecking Order Theory) que enfatiza la asimetría de información entre directores, accionistas y acreedores, y en la independencia financiera como determinantes de la estructura de capital. Mejía (2015) explica de manera diferente la decisión sobre la estructura de capital incluyendo ya imperfecciones o anomalías tales como: impuestos, los costos de bancarrota, los costos de agencia y la información asimétrica.

Sarmiento (2017) aclara que, en cuanto a la primera imperfección, los impuestos, Miller (1973) retomó la tesis de la irrelevancia de la estructura de capital sobre el valor de la empresa, debido a que, por los impuestos la ventaja fiscal se anularía; por su parte DeAngelo y Masulis (1980) clasifican las reservas por agotamiento, la depreciación contable y los beneficios tributarios como escudos fiscales distintos a la deuda.

La segunda imperfección trata de los costos de bancarrota insolvencia; ciertos expertos explican mediante la teoría del trade-off que el beneficio tributario se reduce cuando sus costos igualan a sus similares por dificultades financieras y, que las empresas al no poder asumir con sus compromisos financieros sean estos de intereses o deuda principal pasarían a estado de insolvencia (Montalván, 2019).

Seguidamente, los costos de agencia se explican como dificultades de control entre accionistas y administradores en las empresas sin deuda, y entre prestamistas y accionistas en las empresas con financiamiento de deuda. La última anomalía, la información asimétrica se presenta debido a la inexistencia de un nivel similar de información, que es la causa para el inicio y desarrollo de tres problemas que son: riesgo moral, selección adversa y el envío de señales. Esta cuarta imperfección ha sido explicada desde dos perspectivas contrarias en las teorías del trade off del pecking order (Sarmiento Castillo, 2017).

Metodología

El presente análisis estadístico analiza los determinantes de la financiación de las empresas dedicadas a la manufacturación de Ecuador para el periodo 2011 al 2021, en el cual se empleó el software estadístico Gretl para el procesamiento de la información recopilada, la cual presenta características que deben ser procesadas utilizando la técnica de datos de panel balanceado.

Los datos fueron obtenidos de la Superintendencia de Compañías, Valores y Seguros, tomando datos del periodo 2011 al 2021. Las empresas seleccionadas comprendidas en la Clasificación Industrial Internacional Uniforme – CIUU, en la categoría “C” y que tengan información en todos los años del periodo de estudio.

La construcción de este panel balanceado permite combinar datos en las dimensiones temporal y estructural, determinado de manera específica los efectos individuales que afectan de manera desigual a cada agente de estudio; teniendo como ventaja que capta la heterogeneidad no observable entre las unidades de estudio y dentro de los distintos periodos de tiempo, a su vez permite un mejor análisis de los procesos de ajuste y mejora la eficiencia de las estimaciones econométricas, ya que se emplean una mayor cantidad de información.

Tal como lo expresan Espejo, Robles y Higuerey (2017) hasta el momento las teorías existentes, no han especificado sobre las variables que miden y determinan la estructura de financiación de las empresas; en tal motivo la selección de variables tanto dependientes como independientes están a cargo del autor.

En esta investigación se cuentan con dos variables dependientes, que se utilizaran para hacer estimaciones diferenciadas que tomen en cuenta la madurez de la deuda. En el primer modelo se tomará en consideración las deudas de corto plazo; mientras que en el segundo modelo se considerará la deuda de largo plazo. Todo ello con el objetivo de considerar cómo afecta la madurez de la deuda a las empresas del sector manufacturero de Ecuador.

Siguiendo a Ortiz, Martínez y López (2014) la primera variable dependiente se denomina Apalancamiento a Corto Plazo (ACP), mientras que a la segunda se le denomina Apalancamiento a largo Plazo (ALP). La fórmula para determinar las mismas se muestran a continuación:

![]()

![]()

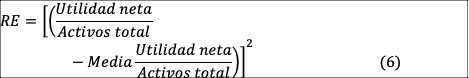

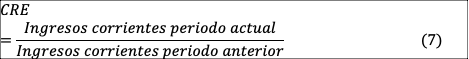

Por otra parte, las variables independientes que se utilizarán en el modelo son Rentabilidad (REN), Estructura de los Activos (EAC), Tamaño de la empresa (TAM) (Calvo y Navarrete; 2004) el riesgo de la empresa (RE) y el crecimiento de las empresas (CRE); estas dos últimas de acuerdo a Ortiz, Martínez, y López (2014).

Las fórmulas empleadas para determinar cada una ellas son las siguientes:

![]()

![]()

![]()

Este análisis estadístico pesquisa la incidencia de la estructura financiera de las empresas del sector manufacturero de Ecuador para el periodo 2011 – 2021, el cual emplea el software Gretl con la técnica de datos de panel balanceado, donde el componente temporal comprende 10 años y el componente transversal siendo de 1822 empresas manufactureras, obteniendo un total de 18.220 observaciones en el periodo determinado. A continuación, se presenta las estadísticas descriptivas que han sido objeto de estudio en la siguiente tabla:

Tabla 1

Estadísticos descriptivos principales, usando las observaciones 1:01 - 1822:10 (se ignoraron los valores ausentes)

|

Variable |

Media |

Mediana |

D. T. |

Mín. |

Máx. |

|

total_activo |

6,18e+006 |

5,08e+005 |

2,82e+007 |

0,00 |

6,86e+008 |

|

total_pasivo |

3,54e+006 |

2,90e+005 |

1,58e+007 |

0,00 |

3,55e+008 |

|

patrimonio |

2,64e+006 |

1,67e+005 |

1,39e+007 |

-2,35e+006 |

4,29e+008 |

|

roa |

-0,112 |

0,0329 |

4,66 |

-608, |

3,71 |

|

roe |

-0,885 |

0,102 |

40,4 |

-5,15e+003 |

612, |

|

acp |

6,40 |

0,909 |

135, |

-56,8 |

1,46e+004 |

|

alp |

3,51 |

0,177 |

99,0 |

-304, |

1,17e+004 |

|

ren |

-0,112 |

0,0329 |

4,66 |

-608, |

3,71 |

|

eac |

0,632 |

0,674 |

0,288 |

0,00 |

1,02 |

|

tam |

12,2 |

13,4 |

4,75 |

-1,43 |

20,7 |

|

re |

19,6 |

0,0134 |

2,22e+003 |

0,00 |

3,00e+005 |

|

cre |

15,4 |

0,984 |

888, |

0,00 |

1,18e+005 |

La hipótesis de esta investigación plantea que las empresas del sector manufacturero de Ecuador, toma sus decisiones de endeudamiento en base a la obtención de una mayor rentabilidad y de acuerdo a las necesidades operativa. Sobre esta se eligieron las variables de estudio, y se plantean las siguientes regresiones:

Ecuación 1

![]()

Ecuación 2

![]()

Las regresiones econométricas se realizan con la finalidad de establecer si el apalancamiento a corto plazo y a largo plazo depende de las variables que se han mencionado con anterioridad.

Para la realización del modelo econométrico con una mayor significancia en sus variables se ha empleado el logaritmo en dichas variables para suavizar las series con la intención de que la heterocedasticidad tienda a desaparecer y desviaciones típicas robustas en el caso del ACP y variables simples con desviaciones típicas robustas para el ALP. Es importante tener en cuenta que con este tipo de transformaciones la interpretación de los parámetros del modelo cambia, pasando a ser en términos porcentuales.

Resultados

Apalancamiento a corto plazo

Se realiza la prueba de Hausman para decidir si usar el modelo de efectos fijos o de efectos aleatorios para el análisis de datos panel. Hausman sugiere que la hipótesis nula para la prueba es un modelo apropiado de efectos aleatorios, y la hipótesis alternativa indica que el modelo apropiado es el modelo de efectos fijos, según Labra y Torrecillas (2014).

Contraste de Hausman -

Hipótesis nula: [Los estimadores de MCG son consistentes]

Estadístico de contraste asintótico: Chi-cuadrado (5) = 68,6947

con valor p = 1,91498e-013

Extrayendo el contraste de Hausman del modelo de regresión con efectos aleatorios el resultado del valor p es menor a 0.05, lo que significa que sebe tomar el modelo con efectos fijos, tal como se presentan en la siguiente tabla:

Tabla 2

Resultado de la estimación con apalancamiento a corto plazo

|

Modelo 1: Efectos fijos, utilizando 11779 observaciones Se han incluido 1703 unidades de sección cruzada Largura de la serie temporal: mínimo 1, máximo 9 Variable dependiente: l_acp Desviaciones típicas robustas (HAC) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Contraste conjunto de los regresores (excepto la constante) - Estadístico de contraste: F (5, 1702) = 48,9209 con valor p = P (F (5, 1702) > 48,9209) = 1,98401e-047

Contraste robusto de diferentes interceptos por grupos - Hipótesis nula: [Los grupos tienen un intercepto común] Estadístico de contraste: Welch F (1702, 2940,7) = 19,982 con valor p = P (F (1702, 2940,7) > 19,982) = 0

Contraste de heterocedasticidad libre de distribución de Wald - Hipótesis nula: [Las unidades tienen la misma varianza de la perturbación] Estadístico de contraste asintótico: Chi-cuadrado (1659) = 2,42797e+035 con valor p = 0

Wooldridge test for autocorrelation in panel data - Hipótesis nula: No first-order autocorrelation (rho = -0.5) Estadístico de contraste: F (1, 1532) = 153,108 con valor p = P (F (1, 1532) > 153,108) = 1,37574e-033

Contraste CD de Pesaran de dependencia en sección cruzada - Hipótesis nula: [No hay dependencia en sección cruzada] Estadístico de contraste asintótico: z = 152,695 con valor p = 0

|

De la siguiente salida de regresión podemos determinar que las variables rentabilidad y tamaño de la empresa tienen una relación negativa significativa al 99% al ACP. Mientras que variables como la estructura de los activos (EAC) y el crecimiento de la empresa (CRE) presentan una relación positiva de significancia al 99% de comportamiento del ACP. Y el riesgo de la empresa no presenta nivel de significancia y su relación es negativa.

Para determinar la idoneidad del modelo planteado es necesario analizar los contrastes de heterocedasticidad, autocorrelación contemporánea y seria y normalidad.

Con el contraste de heterocedasticidad determinamos si los residuos de la regresión son homocedásticos o heterocedásticos. La hipótesis nula es que son homocedásticos. Se obtiene el siguiente resultado:

Contraste de heterocedasticidad libre de distribución de Wald -

Hipótesis nula: [Las unidades tienen la misma varianza de la perturbación]

Estadístico de contraste asintótico: Chi-cuadrado (1659) = 2,42797e+035

con valor p = 0

Al ser p un valor inferior al 5% se rechaza la hipótesis nula, dando como resultado que los residuos son heterocedásticos.

Al emplear el contraste de Wooldridge, se obtiene el siguiente resultado:

Tabla 3

Contraste de Wooldridge

|

First differenced equation (dependent, d_y):

|

|

coeficiente Desv. típica Estadístico t valor p ----------------------------------------------------------------- d_l_ren −0,157886 0,0168709 −9,358 2,58e-020 *** d_l_eac 0,361884 0,0566718 6,386 2,22e-010 *** d_l_tam 0,0795909 0,366318 0,2173 0,8280 d_l_re −0,0138496 0,00938855 −1,475 0,1404 d_l_cre 0,0505496 0,0101837 4,964 7,64e-07 ***

n = 9187, R-squared = 0,0577

Autoregression of residuals (dependent, uhat):

coeficiente Desv. típica Estadístico t valor p ----------------------------------------------------------------- uhat (-1) −0,293171 0,0167152 −17,54 6,64e-063 ***

n = 7168, R-squared = 0,0800

Wooldridge test for autocorrelation in panel data - Hipótesis nula: No first-order autocorrelation (rho = -0.5) Estadístico de contraste: F (1, 1532) = 153,108 con valor p = P (F (1, 1532) > 153,108) = 1,37574e-033

|

Al ser p un valor inferior a 0.05 podemos rechazar la hipótesis nula y por lo tanto existe autocorrelación.

Al calcular la autocorrelación cruzada, se obtiene el siguiente resultado:

Contraste CD de Pesaran de dependencia en sección cruzada

Estadístico de contraste: z = 152,695146,

con valor p = P (|z| > 152,695) = 0

Average absolute correlation = 0,499

Al ser p un valor inferior al 5% se rechaza la hipótesis nula de que no hay autocorrelación cruzada.

Apalancamiento a largo plazo

Se realiza la prueba de Hausman para decidir si usar el modelo de efectos fijos o de efectos aleatorios para el análisis de datos panel, obteniendo:

Contraste de Hausman -

Hipótesis nula: [Los estimadores de MCG son consistentes]

Estadístico de contraste asintótico: Chi-cuadrado (5) = 1,95945e+006

con valor p = 0

Extrayendo el contraste de Hausman del modelo de regresión con efectos aleatorios el resultado del valor p es menor a 0.05, lo que significa que sebe tomar el modelo con efectos fijos, tal como se presentan en la siguiente tabla:

Tabla 4

Resultado de la estimación con Apalancamiento a largo plazo

|

Modelo 3: Efectos fijos, utilizando 18220 observaciones Se han incluido 1822 unidades de sección cruzada Largura de la serie temporal = 10 Variable dependiente: alp Desviaciones típicas robustas (HAC) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Contraste conjunto de los regresores (excepto la constante) - Estadístico de contraste: F (5, 1821) = 1,8955e+007 con valor p = P (F (5, 1821) > 1,8955e+007) = 0

Contraste robusto de diferentes interceptos por grupos - Hipótesis nula: [Los grupos tienen un intercepto común] Estadístico de contraste: Welch F (1821, 5471,9) = 43,3152 con valor p = P (F (1821, 5471,9) > 43,3152) = 0

Contraste de heterocedasticidad libre de distribución de Wald - Hipótesis nula: [Las unidades tienen la misma varianza de la perturbación] Estadístico de contraste asintótico: Chi-cuadrado (1822) = 3,26604e+012 con valor p = 0

Contraste CD de Pesaran de dependencia en sección cruzada - Hipótesis nula: [No hay dependencia en sección cruzada] Estadístico de contraste asintótico: z = 89,5915 con valor p = 0

|

De la siguiente salida de regresión podemos determinar que las variables rentabilidad y riesgo de la empresa tienen una relación negativa significativa al 99% y la estructura de los activos negativa al 90% al ALP. Mientras que variables como el tamaño de la empresa presenta una relación negativa sin significancia y por otro lado el crecimiento de la empresa presenta una relación positiva pero no significativa para explicar el ALP.

Para determinar la idoneidad del modelo planteado es necesario analizar los contrastes de heterocedasticidad, autocorrelación contemporánea serial y normalidad.

Con el contraste de heterocedasticidad determinamos si los residuos de la regresión son homocedásticos o heterocedásticos. La hipótesis nula es que son homocedásticos. Se obtiene el siguiente resultado:

Contraste de heterocedasticidad libre de distribución de Wald -

Hipótesis nula: [Las unidades tienen la misma varianza de la perturbación]

Estadístico de contraste asintótico: Chi-cuadrado (1822) = 3,26604e+012

con valor p = 0

Al ser p un valor inferior al 5% se rechaza la hipótesis nula, dando como resultado que los residuos son heterocedásticos.

Al emplear el contraste de Wooldridge, se obtiene el siguiente resultado:

Tabla 5

Contraste de Wooldridge

|

First differenced equation (dependent, d_y):

|

|

coeficiente Desv. típica Estadístico t valor p ----------------------------------------------------------------- d_ren −0,0600275 0,160281 −0,3745 0,7081 d_eac −19,9770 9,13389 −2,187 0,0289 ** d_tam 0,215430 0,294463 0,7316 0,4645 d_re −0,00122861 0,000334690 −3,671 0,0002 *** d_cre −1,62709e-05 3,86960e-05 −0,4205 0,6742

n = 16398, R-squared = 0,0012

Autoregression of residuals (dependent, uhat):

coeficiente Desv. típica Estadístico t valor p ----------------------------------------------------------------- Uhat (-1) −0,473831 0,0114636 −41,33 5,68e-264 ***

n = 14576, R-squared = 0,2298

Wooldridge test for autocorrelation in panel data - Hipótesis nula: No first-order autocorrelation (rho = -0.5) Estadístico de contraste: F (1, 1821) = 5,21113 con valor p = P (F (1, 1821) > 5,21113) = 0,0225575

|

Al ser p un valor inferior a 0.05 podemos rechazar la hipótesis nula y por lo tanto existe autocorrelación.

Al calcular la autocorrelación cruzada, se obtiene el siguiente resultado:

Contraste CD de Pesaran de dependencia en sección cruzada

Estadístico de contraste: z = 89,591550,

con valor p = P (|z| > 89,5915) = 0

Average absolute correlation = 0,354

Al ser p un valor inferior al 5% se rechaza la hipótesis nula de que no hay autocorrelación cruzada.

Discusión de resultados

Los hallazgos encontrados en la siguiente investigación presentan igualdades en los estudios de Montalván (2019), quien determina que el crecimiento de las empresas también se muestra como un determinante de la estructura de capital. Debido a su relación positiva con la estructura de capital este resultado podría ser un indicador de que el mantener un nivel de endeudamiento alto ha contribuido al desarrollo de esta muestra de empresas. Esto también podría dar luz de la buena gestión de financiamiento realizada por estas empresas y confirmar la evidencia de que parte de este financiamiento se está dirigiendo a la compra de activos y al capital de trabajo.

Pero se diferencia de dicho trabajo, al establecerse que el tamaño de las empresas a también resulta ser una determinante de la estructura de capital (aunque menos robusto). Esto podría inferirse debido a que las empresas en promedio se endeudan para financiar activos, por ejemplo, para fortalecer su capital de trabajo y buscar así incrementar las ventas de la compañía; este resultado es consistente con anteriores trabajos como el realizado por Antoniou, Guney y Paudyal (2008).

Al comparar esta variable con los estudios de Espejo et al. (2017) se obtienen diferencias sobre el impacto del crecimiento de las empresas de forma negativa tanto en el apalancamiento de corto plazo como en el apalancamiento a largo plazo.

Conclusiones

En el presente trabajo de investigación se estudiaron variables específicas de las empresas manufactureras del Ecuador. Por ello, se formuló como objetivo, determinar la incidencia de la estructura financiera de las empresas manufactureras del Ecuador en el periodo comprendido entre el 2011 al 2021 mediante la aplicación de un modelo de datos panel balanceado.

En lo concerniente a la estructura de financiamiento de las empresas manufactureras del país, se puede determinar que el crecimiento de las empresas es un factor clave puesto que presenta una relación positiva en el apalancamiento tanto a corto como a largo plazo. Mientras que variables como la rentabilidad, el riesgo y el tamaño de las empresas presentan una relación negativa que afecta al apalancamiento en general. Esto nos deja con el supuesto de que dicho sector toma sus decisiones de financiamiento con base a las necesidades de obtención de mayor rentabilidad, sobre la búsqueda de una óptima estructura de financiamiento con el fin de maximizar el valor de la empresa.

Esta investigación contribuye al acervo literario donde se confirma que la elección de la estructura de capital es diferente acorde al tipo de organización y que se presentan varios factores incidentes en su elección, por lo que se sugiere que en próximas pesquisas se emplee la inclusión de otras variables con la finalidad de explicar el modelo óptimo de la financiación empresarial.

Referencias bibliográficas

Antoniou, A., Guney, Y., Paudyal, K., The, S., Analysis, Q., & Mar, N. (2008). The Determinants of Capital Structure : Capital Market-Oriented versus Bank-Oriented. 43(1), 59–92.

Calvo, J. C. A., & Navarrete Martínez, E. (2004). Efectos tamaño y sector sobre la rentabilidad, endeudamiento y coste de la deuda de las empresas familiares riojanas. Cuadernos de Gestion, 4(1), 35–53.

DeAngelo, H., & Masulis, R. W. (1980). Optimal capital structure under corporate and personal taxation. Optimal Capital Stucture under Corporate and Personal Taxation, 8. https://www.sciencedirect.com/science/article/abs/pii/0304405X80900197

Espejo, L., Robles, I., & Higuerey, A. (2017). Apalancamiento financiero en las empresas manufactureras de Ecuador. Revista Publicando, 4(13), 241–254. https://revistapublicando.org/revista/index.php/crv/article/view/788/pdf_572

Fischer, E. O., Heinkel, R., & Zechner, J. (1989). Dynamic Capital Structure Choice: Theory and Tests. The Journal of Finance, 44(1), 19–40. https://doi.org/10.1111/j.1540-6261.1989.tb02402.x

Franco, G., Martínez, L. L., & Muñoz, G. (2010). Determinantes de la Estructura de Capital de las grandes empresas manufactureras en Uruguay. V.

Graham, J. R., & Leary, M. T. (2011). A review of empirical capital structure research and directions for the future. Annual Review of Financial Economics, 3, 309–345. https://doi.org/10.1146/annurev-financial-102710-144821

Gutiérrez Ponce, H., Morán Montalvo, C., & Posas Murillo, R. (2018). Determinantes de la estructura de capital: un estudio empírico del sector manufacturero en Ecuador. Contaduría y Administración, 64(2), 104. https://doi.org/10.22201/fca.24488410e.2018.1848

Labra, R., & Torrecillas, C. (2014). Guía CERO para datos de panel. Un enfoque práctico. Cátedra UAM-Accenture EUAM-Accenture Working Papers, 1–57.

Mejía Amaya, A. (2015). La estructura de capital en las medianas empresas del departamento de Boyacá, Colombia. Apuntes Del CENES, 34(59), 185–206. http://search.proquest.com/openview/a4b63b0d4eaf7ea7499b17ba2d73de86/1?pq-origsite=gscholar&cbl=2032682

Modigliani, F., & Miller, M. (1958). The cost of capital, corporation finance and the theory of investmient. The American Economic Review, 38. https://doi.org/10.2307/1286430

Montalván, J. (2019). Determinantes de la Estructura de Capital: Un Análisis de las Pymes Ecuatorianas con Financiamiento en el Mercado de Valores. X-Pedientes Económicos, 3(7), 57–75.

Ortiz, R., & Martínez, M. (2014). Estructura de capital de las empresas del sector telecomunicaciones que cotizan en la BMV. Dialnet, 281–292.

Padilla Ospina, A. M., Rivera Godoy, J. A., & Ospina Holguín, J. H. (2015). Determinantes de la estructura de capital de las mipyes del sector real participantes del premio innova. Revista Finanzas y Política Económica, 7(2), 359–380. https://doi.org/10.14718/revfinanzpolitecon.2015.7.2.8

Sarmiento Castillo, G. (2017). Fiscalidad y estructura de capital de las empresas manufactureras ecuatorianas, en el periodo 2012 –2015. Revista Publicando, 13, 294–314. https://revistapublicando.org/revista/index.php/crv/article/view/791/pdf_575

Serrasqueiro, Z., Matias, F., & Salsa, L. (2016). Determinants of capital structure: New evidence from Portuguese small firms. Dos Algarves: A Multidisciplinary e-Journal, 28, 13–28. https://doi.org/10.18089/damej.2016.28.1.2